- พื้นฐาน

- แนวคิดการลงทุน

- งบการเงิน

- อัตราส่วนทางการเงิน

- เครื่องหมายหุ้น

P/E

การที่เราจะซื้อหุ้นสักหุ้น เราควรพิจารณาดูก่อนว่า ถ้าซื้อทั้งบริษัทเลยคุ้มไหม ถ้าคำนวณแล้วคุ้ม การที่เราซื้อหุ้นเพียงบางส่วนก็จะคุ้ม

ถ้าเราซื้อบริษัทนึงราคา 100 ล้าน โดยให้บริษัทนั้นสามารถทำกำไรให้เราปีละ 10 ล้าน จะเห็นว่าเราจะคืนทุนได้ 10 ปี (ค่าตรงนี้แหละคือ P/E)

ถ้าบริษัทนี้ทำกำไรให้เราปีละ 5 ล้าน เราจะคืนทุนใน 20 ปี (P/E = 20)

ซึ่งจากตัวอย่างด้านบนเราน่าจะรู้แล้วว่า จุดประสงค์ของ P/E คือการบ่งบอกว่าหุ้นถูกหรือแพง

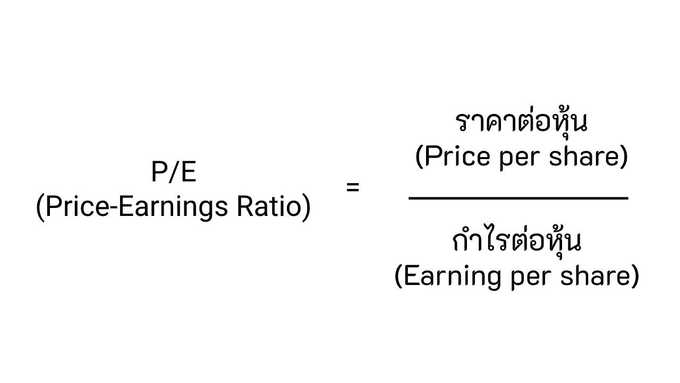

สูตรของมันก็คือ ราคาต่อหุ้นหารด้วยกำไรต่อหุ้นนั่นเอง

แบบนี้แสดงว่าเราดูแค่ P/E ต่ำๆก็บอกได้แล้วว่าหุ้นถูก?

คำตอบก็คือไม่ใช่นะครับ เพราะว่าถ้าอนาคตกำไรของบริษัทนั้นลดลง P/E จะเพิ่มขึ้น ถ้าบริษัททำกำไรได้มากขึ้น P/E ก็จะลดลงนั่นเอง

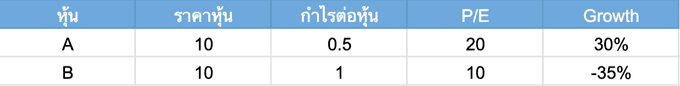

ถ้าใส่ การเติบโตของกำไร (Profit growth) เข้าไปจะเห็นภาพมากขึ้น มาดูตัวอย่างกัน

หุ้น A ราคา 10 บาท กำไร 0.5 บาท P/E เป็น 20 แต่ถ้ากำไรโตขึ้น 30% จะกลายเป็น กำไร 0.65 บาทต่อหุ้น ทำให้ P/E จะเท่ากับ 15.38

หุ้น B ราคา 10 บาท กำไร 1 บาท P/E เป็น 10 แต่กำไรลดลง 35% จะกลายเป็นกำไร 0.65 บาทต่อหุ้น และทำให้ P/E จะเท่ากับ 15.38

จากตัวอย่างจะเห็นว่า A จากที่เคยดูแพงกว่า แต่กำไรเติบโต P/E ก็จะลดลงมา ส่วน B ก็จะแพงขึ้นเพราะกำไรลดลง

ถ้าบริษัททำรายได้และกำไรได้ไม่สม่ำเสมอ การดูแค่ P/E จึงเป็นเรื่องที่อันตรายมาก เราจึงควรคาดการณ์ไปถึงกำไรในอนาคตของหุ้นตัวนั้นด้วย จึงเกิดเป็นอีกหนึ่งอัตราส่วนที่เราควรรู้จัก PEG

P/E กับการประเมินผลตอบแทน

มูลค่า P/E ที่รับได้ของแต่ละคนอาจจะไม่เท่ากัน เนื่องด้วยเป้าหมายการลงทุนที่แตกต่างกัน

ถ้าหุ้นตัวนึงราคาต่อหุ้น 10 บาท กำไรต่อหุ้น 0.5 บาท P/E = 20

P/E 20 ผลตอบแทนเริ่มต้นต่อปีจะเท่ากับ 100/20 = 5% ต่อปี (ผลตอบแทนเริ่มต้นที่ยังไม่รวมการเติบโตของกำไร)

ถ้าเราเห็นว่าหุ้นตัวนี้กำไรมั่นคงและพอใจกับผลตอบแทน 5% ต่อปี ดีกว่าฝากธนาคาร หรือซื้อพันธบัตร เราก็สามารถซื้อในระดับ P/E 20 เท่าได้

และแน่นอนว่าถ้าหุ้นมีการเติบโตของกำไรได้ด้วย ทำให้ผลตอบแทนรายปีอาจจะเพิ่มขึ้นทุกปีๆ

สมมุติว่าหุ้นตัวนี้กำไรเติบโตปีละ 15 เปอเซ็นต์ไป 10 ปี กำไรต่อหุ้นในปีที่ 10 จะเท่ากับ 2.02 บาทต่อหุ้น ถ้าหุ้นตัวนี้ยังซื้อขายในระดับ P/E 20 อยู่ ราคาของหุ้นตัวนี้จะเท่ากับ 40.4 บาท ซึ่งจากตัวอย่างเราซื้อหุ้นตอน 10 บาท ผลตอบแทนเฉลี่ยต่อปีจะเท่ากับ 14.98% ต่อปี

* เราสามารถคำนวณอัตราการเติบโตและผลตอบแทนได้ด้วย TVM Calculator

P/E กับความคาดหวัง

เรารู้แล้วการเติบโตของกำไรทำให้ P/E มันลดลงได้ เพราะฉะนั้นหุ้นที่มีความผูกขาดหรือมีความเติบโตสูง มักจะถูกซื้อขายกันที่ระดับ P/E ที่สูงไปด้วย เพราะความคาดหวังว่าหุ้นจะมีกำไรที่เติบโตขึ้นนั่นเอง

ตัวอย่างหุ้นสนามบินที่มีความผูกขาด และประเทศไทยถือเป็นเมืองแห่งการท่องเที่ยว ยังไงก็ต้องมาใช้บริการเจ้านี้ และทำให้กำไรเติบโต จึงเป็นอีกตัวนึงที่ถูกซื้อขายกันในระดับ P/E ที่สูง

ตัวอย่างหุ้นกลุ่มโรงพยาบาล จะถูกซื้อขายในระดับ P/E สูง เนื่องจากโรงพยาบาลเป็นสิ่งที่จำเป็น ยังไงคนก็ต้องเข้าไปใช้ ค่ารักษาโรงพยาบาลบ้านเรายังถือว่าถูกกว่าต่างชาติมาก ทำให้ต่างชาติบินเข้ามาใช้บริการที่ประเทศเราเยอะ รวมถึงสัดส่วนผู้สูงอายุที่เพิ่มขึ้นด้วย

หุ้นที่กำไรไม่แน่นอน คาดการณ์กำไรได้ยาก ก็อาจจะถูกซื้อขายกันในระดับ P/E ที่ต่ำ เช่นกลุ่มอสังหาริมทรัพย์ เนื่องจากกำไรแต่ละไตรมาสอาจจะไม่เท่ากัน บางไตรมาสเปิดโครงการอาจจะขายดี บางโครงการอาจจะขายไม่ดี ถ้าไม่สร้างโครงการใหม่ก็จะไม่มีรายได้เป็นต้น

© 2026 Investich. All Rights Reserved.